地方債務(wù)降杠桿��、非標融資監管?chē)?、債?wù)償付難度大���,城投債券在三重壓力之下增長(cháng)大幅放緩����,城投企業(yè)舉債艱難�����;同時(shí)��,現行貿易摩擦加劇�、經(jīng)濟穩增長(cháng)壓力增大的形勢下���,基礎設施建設投資重要性較高���,城投債券發(fā)行剛需仍在���。2018年伴隨著(zhù)政企信用脫鉤的步伐加快�,我國城投債凈融資規模創(chuàng )6年以來(lái)新低��,但仍是我國信用債券發(fā)行的主力品種����。未來(lái)����,綜合考量企業(yè)融資難度����、行業(yè)融資缺口和防范化解風(fēng)險的政策要求��,綠色債券或將成為城投債券發(fā)展的著(zhù)眼點(diǎn)����,成為城投企業(yè)解決自身債務(wù)問(wèn)題的有力抓手���。

一���、綠色城投債券宏觀(guān)前景分析

城投債券募集資金以地方基礎設施建設為主���,其發(fā)行情況既受宏觀(guān)經(jīng)濟形勢影響����,也隨短期市場(chǎng)流動(dòng)性和風(fēng)險偏好波動(dòng)����。綜合考慮現行我國經(jīng)濟增長(cháng)壓力�、短期市場(chǎng)偏好以及城投債面臨的流動(dòng)性分層問(wèn)題�����,城投債券發(fā)行整體形勢仍待觀(guān)望����。

(一) 經(jīng)濟增長(cháng)壓力猶存����,政策性去杠桿趨勢仍在

2019年三季度�,我國實(shí)際GDP增速從一季度的6.4%��、二季度的6.2%下降至6.0%�����,低于市場(chǎng)預期��。GDP年增速維持在6.2%�����,宏觀(guān)經(jīng)濟增長(cháng)仍處在合理區間����,但下行壓力明顯增大�����。在拉動(dòng)經(jīng)濟增長(cháng)的三駕馬車(chē)中��,凈出口受貿易摩擦升級影響放緩明顯���,消費企穩但受外部因素干擾較大��,投資對于經(jīng)濟穩增長(cháng)的作用較為重要��。其中�,房地產(chǎn)投資��、固定資產(chǎn)投資長(cháng)期承壓���,制造業(yè)投資�����、基建投資勢將成為經(jīng)濟增長(cháng)的著(zhù)眼點(diǎn)�。

從宏觀(guān)資金層面來(lái)看�����,金融監管補短板���、中小銀行去杠桿的態(tài)勢將對社會(huì )融資規模和基礎貨幣的擴張形成抑制�。為對沖社融和M2下行壓力��,央行于9月16日實(shí)施全面降準��,并針對城商行額外下調準備金率�,形成中央加杠桿�、地方降杠桿的模式�����,通過(guò)貨幣政策的適當寬松配合地方債發(fā)行��,支持實(shí)體經(jīng)濟的同時(shí)緩解流動(dòng)性分層問(wèn)題���。

(二) 地方政府隱性債務(wù)壓力化解提速�����,城投債系統性風(fēng)險降低

2016年以來(lái)�����,我國經(jīng)濟政策逐步從穩增長(cháng)過(guò)渡到防風(fēng)險��,對地方政府融資的規范力度不斷加強��,一方面構建“地方債+PPP(政府與社會(huì )資本合作)”的融資模式��,另一方面加大對地方政府違法違規舉債的懲戒力度�����,加強對其隱性債務(wù)的規范��。據統計���,仍有天津����、江蘇����、北京���、湖北四省市可能形成的隱性債務(wù)余額超過(guò)當地政府財力的2倍以上��,另有重慶���、福建等12省市隱性債務(wù)壓力在地方財力的1倍以上����。在隱性債務(wù)“穩存量���、控增量”的思路下�,城投平臺可能形成的隱性債務(wù)存量增速依然放緩明顯�����。

在此基礎上���,各地政府均出臺了一系列化解隱性債務(wù)的政策�,包括安排財政資金償還�����、出讓政府股權以及經(jīng)營(yíng)性國有資產(chǎn)權益償還����、利用項目結轉資金或經(jīng)營(yíng)收入償還�、合規轉化為企業(yè)經(jīng)營(yíng)性債務(wù)�����、破產(chǎn)重整或清算以及展期等��。從執行效果來(lái)看����,今年6月以來(lái)����,隱性債務(wù)置換明顯提速�,部分隱性債務(wù)范圍內的貸款得以展期��,部分符合條件的非標資產(chǎn)轉化為長(cháng)期限貸款接續�。隱性債務(wù)的化解增速使得城投債系統性風(fēng)險降低�,有助于緩解城投企業(yè)再融資壓力��。

(三) 城投債券信用分化明顯���,高等級發(fā)行主體受追捧

從債種偏好來(lái)看�����,城投債與其它債券的信用分層明顯��。由于包商銀行事件等外部性因素影響�,市場(chǎng)對城投債券的風(fēng)險偏好出現了階段性驟跌�����,但從長(cháng)期來(lái)看隨著(zhù)外部風(fēng)險的逐步化解�,由風(fēng)險偏好造成的信用分層將被逐步弱化�。從目前來(lái)看�����,市場(chǎng)需求端以利率債和高等級信用債為代表的低風(fēng)險資產(chǎn)收益率下行較快���;而投資者負債端成本下行緩慢���,目前低風(fēng)險資產(chǎn)收益率難以滿(mǎn)足負債端成本��。而城投公募債券尚未打破剛兌�,作為風(fēng)險可控的高收益品種��,易受到投資者的青睞�。值得一提的是�����,伴隨著(zhù)韓城投���、湘九華等城投債兌付風(fēng)險的化解��,市場(chǎng)的城投信仰得以強化�,各金融機構配置城投債券的需求獲得了有力支撐���。

除外部因素之外�,城投債券內部仍存在三個(gè)維度的分層�����。從區域分布來(lái)看�����,城投企業(yè)舉債情況受地方財政影響顯著(zhù)���。長(cháng)期來(lái)看����,各地方政府出臺的隱性債務(wù)化解思路和辦法中���,僅有融資功能的空殼城投平臺將被逐步清理�,部分長(cháng)期依靠地方財政支持的城投企業(yè)可能被迫進(jìn)行市場(chǎng)化轉型或并購���,城投企業(yè)間的信用分化可能進(jìn)一步加劇���,自身經(jīng)營(yíng)情況良好��、已逐步擺脫地方政府融資平臺功能的企業(yè)舉債難度可能進(jìn)一步降低��。從主體信用來(lái)看�,盡管城投債整體增速放緩���,AAA級優(yōu)資質(zhì)城投平臺形成的隱性債務(wù)規模穩中有升��,而AA+及以下評級城投平臺的存量規模不斷減少�。從行業(yè)來(lái)看�����,隨著(zhù)城鎮化率增速下降�����,部分依賴(lài)城鎮化配套基礎設施建設的城投企業(yè)未來(lái)可發(fā)展空間或將面臨局限���,而針對海綿城市����、智慧城市�、基礎設施綠色升級等具有長(cháng)期投資需求的城投企業(yè)仍保有充分的融資需求和發(fā)展空間��。

二��、綠色城投債券市場(chǎng)實(shí)踐分析

按照債券屬性�����,綠色城投債券可分為貼標和非貼標兩類(lèi)�。貼標債券代表了綠色城投債券市場(chǎng)的發(fā)行情況��,非貼標則代表了其融資存量及潛在發(fā)行空間��。通過(guò)分析不難看出����,貼標綠色城投債券發(fā)行規模逐年擴張����,且普遍具備成本優(yōu)勢�;非貼標市場(chǎng)發(fā)行規模為貼標市場(chǎng)的數倍��,潛在融資需求較大��。

(一) 貼標綠色城投債市場(chǎng)概況

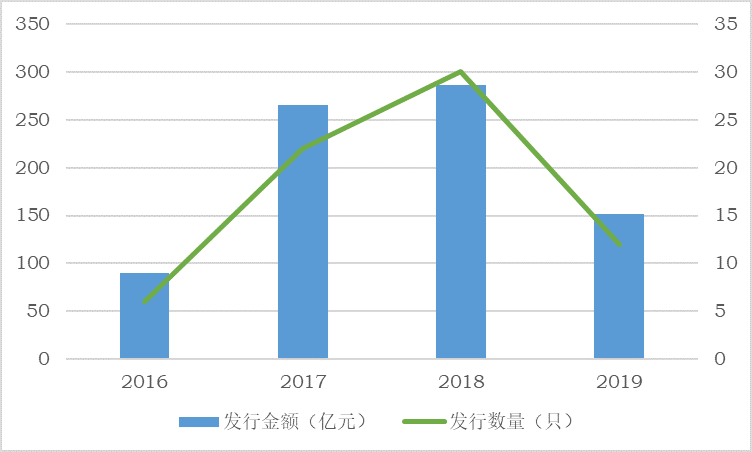

綠色城投債券即募集資金用途符合《綠色債券支持項目目錄》規定的城投債券���。從貼標綠債市場(chǎng)發(fā)行情況來(lái)看���,截止2019年上半年�����,我國共發(fā)行了70只綠色城投債券�����,發(fā)行規模達629.89億元��。其中�����,2016年共發(fā)行8只����,規模90億元�;2017年出現大幅增長(cháng)�����,發(fā)行數量達22只�����,規模達265.20億元��;2018年發(fā)行數量進(jìn)一步增長(cháng)至31只�����,發(fā)行規模增長(cháng)至286.31億元��;2019年上半年����,我國共發(fā)行綠色城投債12只���,發(fā)行規模為151.7億元�。

圖 1 2016-2019年上半年我國貼標城投綠色債券發(fā)行情況

數據來(lái)源:中央財經(jīng)大學(xué)綠色金融國際研究院

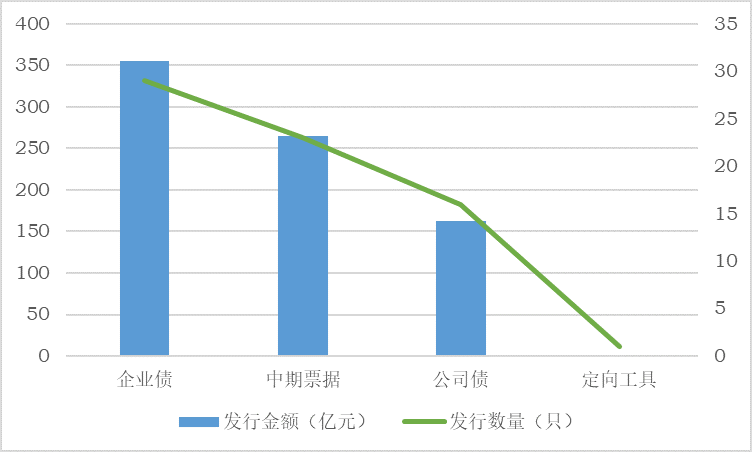

從債券類(lèi)型來(lái)看����,私募債券僅1只��,其余均為公募債券�����,其中企業(yè)債和中期票據占據主導地位����,發(fā)行數量分別為29只和23只���,發(fā)行規模分別為354.80億元和264.6億元�;其次為公司債����,共發(fā)行16只���,發(fā)行規模為163.11億元�����;定向工具僅各發(fā)行1只���,發(fā)行規模為1.8億元����。

圖 2 2016-2019年上半年我國貼標綠色城投債券公募債發(fā)行種類(lèi)

數據來(lái)源:中央財經(jīng)大學(xué)綠色金融國際研究院

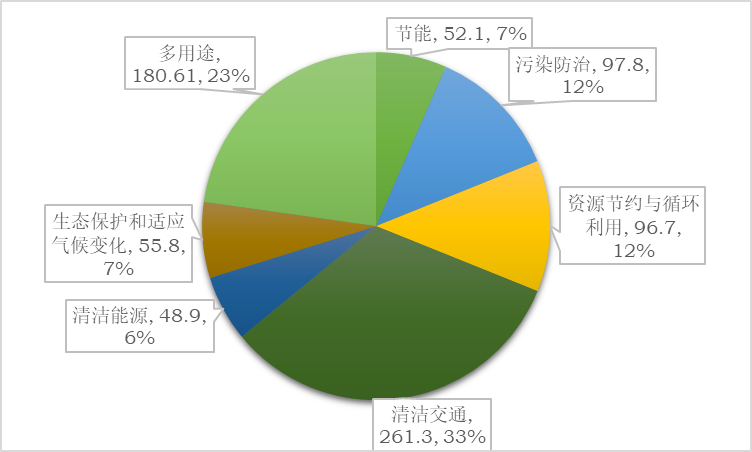

從募集資金用途來(lái)看���,《綠色項目支持目錄》下的六大類(lèi)綠色項目均有涉及�����。其中��,用于節能的共7只����,金額總計52.1億元���;用于污染防治的共8只���,金額總計97.8億元�����;用于資源節約與循環(huán)利用的共10只��,金額總計96.7億元����;用于清潔交通的共14只�����,金額總計261.3億元����;用于清潔能源的共6只���,金額48.9億元���;用于生態(tài)保護和適應氣候變化的共7只�����,金額總計55.8億元�;多用途的共18只���,金額總計180.61億元�����。

圖 3 2016-2019年上半年貼標城投綠色債券資金用途(單位:億元)

數據來(lái)源:中央財經(jīng)大學(xué)綠色金融國際研究院

(二) 貼標綠色城投債期限及成本優(yōu)勢

從發(fā)行期限來(lái)看��,我國已發(fā)行的70只綠色城投債���,按照發(fā)行規模進(jìn)行加權����,債券平均期限為6.89年�,而我國綠色公司債券發(fā)行平均期限為4.92年��,綠色金融債的平均發(fā)行期限為3.42年��。相比來(lái)看�����,綠色城投債券發(fā)行期限相對較長(cháng)����,結合全國地鐵建設周期普遍為5到6年�、清潔能源項目建設周期和回款周期普遍為3到4年的現狀來(lái)看����,綠色城投債券在解決綠色債券普遍存在的期限錯配問(wèn)題方面具備比較優(yōu)勢����。

從發(fā)行成本來(lái)看���,通過(guò)對比全市場(chǎng)綠色城投債���,限定發(fā)行人相同���、債券期限一致���、發(fā)行時(shí)間相近等條件����,選取以下不同省份�、不同主體信用���、不同行業(yè)的10只綠色城投債券及其對比債券進(jìn)行成本分析�����。

表 1 城投債券成本優(yōu)勢對比

可見(jiàn)���,2019年伴隨著(zhù)市場(chǎng)風(fēng)險偏好的波動(dòng)��,綠色城投債發(fā)行難度增大�,融資成本整體出現了一定程度的上?���?;然而相較于一般城投債�����,綠色城投債券成本優(yōu)勢仍具備一定的普遍性��。

(三) 非貼標綠色城投債市場(chǎng)分析

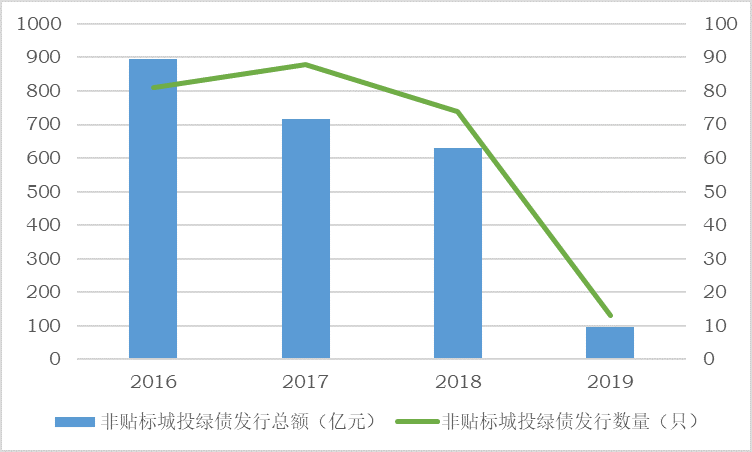

非貼標綠色城投債是指未經(jīng)專(zhuān)門(mén)貼標或認證���,但募集資金同樣投向《綠色債券項目支持目錄》規定領(lǐng)域的城投債券����。相比之下�,非貼標綠色城投債更能有效的反映市場(chǎng)存量和潛在融資規模����。截止到2019年上半年��,我國共發(fā)行256只非貼標綠色城投債���,用于綠色產(chǎn)業(yè)的募集資金規模達2337.84億元�����。但具體來(lái)看�,2016到2018三年間的發(fā)行數量和用于綠色產(chǎn)業(yè)的規模均持續下行�。其中�,2016年共有81只非貼標綠色城投債發(fā)行����,募集綠色資金總計894.60億元�;2017年共有88只非貼標綠色城投債發(fā)行��,募集綠色資金總計716.44億元��;2018年共有74只非貼標綠色城投債發(fā)行�����,募集綠色資金總計629.89億元��;2019年上半年共發(fā)行13只非貼標城投綠債���,募集綠色資金總計96.91億元�����。

圖 4 2016-2019年上半年非貼標綠色城投債券發(fā)行情況

數據來(lái)源:中央財經(jīng)大學(xué)綠色金融國際研究院

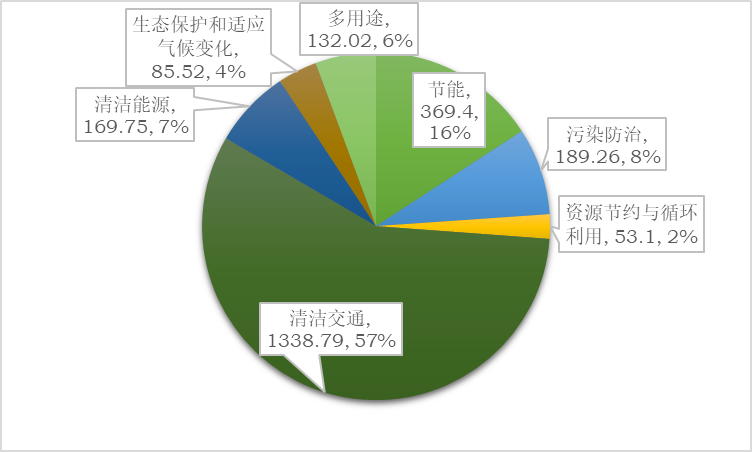

從募集資金用途來(lái)看���,《綠色項目支持目錄》下的六大類(lèi)綠色項目均有涉及�。其中�����,用于節能的共57只�,金額總計369.4億元����;用于污染防治的共30只�,金額總計189.26億元����;用于資源節約與循環(huán)利用的共13只�,金額總計53.1億元���;用于清潔交通的共102只����,金額總計1338.79億元�;用于清潔能源的共11只�,金額169.75億元�����;用于生態(tài)保護和適應氣候變化的共20只����,金額總計85.52億元�����;多用途的共23只�����,金額總計132.02億元����。

圖 5 2016-2019年上半年非貼標城投綠色債券募集資金用途(單位:億元)

數據來(lái)源:中央財經(jīng)大學(xué)綠色金融國際研究院

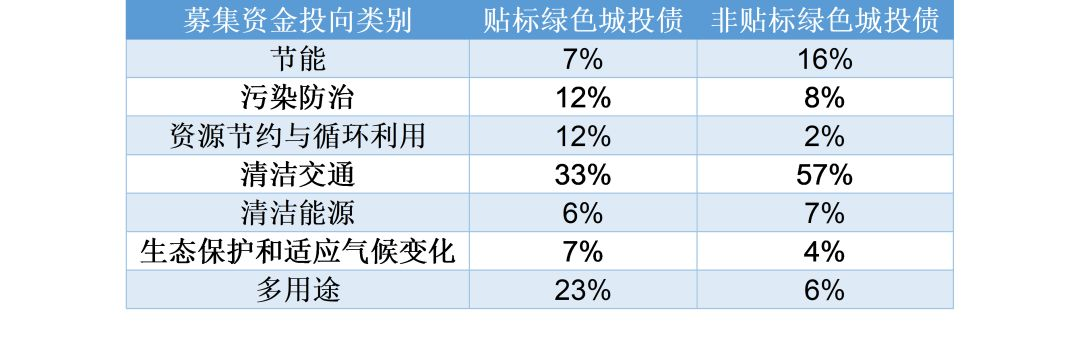

對比貼標債券�,非貼標綠色城投債在清潔交通領(lǐng)域投入最高����,達57%����;節能領(lǐng)域資金投向也顯著(zhù)高于貼標債券����;而在污染防治�����、資源節約與循環(huán)利用及生態(tài)保護領(lǐng)域�,非貼標綠色城投債投入比例明顯較低�����。盡管非貼標城投綠債的發(fā)行規模已數倍于貼標綠債�,但由于貼標綠債對項目的選擇�����、募集資金投資于綠色產(chǎn)業(yè)的比例有較高要求�,實(shí)現城投企業(yè)綠色融資需求向貼標綠債發(fā)行的轉化仍具備一定難度��。

表 2 貼標�����、非貼標城投綠債募集資金投向比例對比

盡管存在轉化難度����,但綜合來(lái)看���,貼標綠債允許一定比例的資金補充企業(yè)流動(dòng)性�,也允許發(fā)行新貼標綠債用于償還符合規定的已有綠色項目借款��,具備為面臨債務(wù)償付壓力的城投企業(yè)輸血的功能���。值得一提的是����,貼標綠債對募集資金投向的限制相當于保證了新發(fā)債券投向實(shí)體經(jīng)濟的比例�,符合地方降杠桿的趨勢����,也符合金融供給側改革的實(shí)際需要��。

三�����、展望與建議

伴隨著(zhù)貿易摩擦升級�����,經(jīng)濟下行壓力仍將持續��,基礎設施建設對于我國經(jīng)濟保持高質(zhì)量穩增長(cháng)發(fā)展的作用不容小覷�。盡管我國對隱性債務(wù)的監管不斷趨嚴�����,但2015年國務(wù)院40號文指出����,銀行業(yè)金融機構要在把控風(fēng)險的前提下�,不得盲目抽貸���、壓貸���、停貸��,因此���,避免地方基礎設施建設資金斷鏈���、項目爛尾亦成為各地方安排隱性債務(wù)化解工作的重點(diǎn)��。

目前��,盡管增速降低���,城投債券發(fā)行總量仍占據我國2019年信用債券發(fā)行總規模的半壁江山�����。綠色債券作為調節資源配置結構的創(chuàng )新性金融工具�,有望借助其自身逆周期屬性�����,在城投企業(yè)化解債務(wù)難題甚至后續轉型中提供有力支撐�。同時(shí)����,綠色債券發(fā)行由于不受發(fā)行主體已有債務(wù)影響�����,可以成為受限于存量融資規模而舉債難度較高的城投企業(yè)造血方式����。綜上����,針對城投債券面臨的市場(chǎng)偏好下跌�����,以及城投企業(yè)面臨的綠色融資需求向綠色債券轉化難點(diǎn)��,本文提出以下建議:

第一��,城投企業(yè)面臨的舉債難題和債務(wù)到期償付問(wèn)題應逐點(diǎn)解決����。伴隨著(zhù)地方政府隱性擔保消失以及城投債券出現違約的不良影響�����,城投企業(yè)在債券市場(chǎng)的信用水平面臨嚴峻挑戰���。因此����,應鼓勵其借力綠色債券的綠色發(fā)行通道以及地方政府的財政政策支持���,實(shí)現自身債務(wù)紓困���。政策層面�,應依靠宏觀(guān)審慎評估體系引導資本流向����,依靠微觀(guān)審慎體系加強市場(chǎng)創(chuàng )新�,依靠貨幣政策實(shí)施定向降準�,通過(guò)三者組合拳形成政策合力�。同時(shí)����,應強調地方政府財稅政策和產(chǎn)業(yè)政策的配合�����,通過(guò)財稅部門(mén)的協(xié)調性和產(chǎn)業(yè)布局的前瞻性���,為經(jīng)濟綠色轉型打好長(cháng)期發(fā)展基礎�����。此外���,考慮到市場(chǎng)高信用評級的城投企業(yè)發(fā)行債券較為暢通�,融資難的問(wèn)題主要集中在中小城市或低評級的城投企業(yè)上��,地方政府可以考慮針對優(yōu)質(zhì)且具備示范效應的綠色項目輔以增信等措施����,滿(mǎn)足企業(yè)的綠色融資需求���。

第二����,精準識別地方綠色發(fā)展需求�����,為綠色城投債市場(chǎng)提供定向支持�。目前我國非貼標綠色城投債券的發(fā)行數量和募資規模均為貼標綠色城投債券的數倍���,城投企業(yè)還存在著(zhù)相當規模的綠色融資需求��。對于地方而言����,精準識別綠色發(fā)展需求是增強政策傳導效果的基礎��,也是支持其綠色產(chǎn)業(yè)融資轉化為綠色債券的基本要素����。在精準識別的基礎上�����,地方政府應考慮進(jìn)一步設立綠色產(chǎn)業(yè)基金���,對重點(diǎn)城投企業(yè)發(fā)行綠債給予一定程度的增信��,降低其融資難度����。

第三���,豐富綠色城投債券產(chǎn)品設計����,鼓勵綠色市政債���、綠色市政ABS等融資工具發(fā)行���。綠色市政債券由地方政府直接發(fā)行��,債券期限較長(cháng)����,符合綠色項目運行周期需求���,有利于規避當下綠色債券存在的債券期限與項目運行周期錯配問(wèn)題�����,可以有效滿(mǎn)足地方綠色融資需求����,推動(dòng)地方基礎設施建設在綠色升級的過(guò)程中保持高速高質(zhì)量發(fā)展����。綠色ABS可以實(shí)現發(fā)債主體與資產(chǎn)池分離�、主體信用與債項評級隔離����,且產(chǎn)品存續期相對較長(cháng)�?�?紤]到綠色建筑���、綠色交通��、清潔能源等項目往往回報周期較長(cháng)����,而在現行城投企業(yè)既無(wú)法發(fā)行市政債券���,也難以發(fā)行較長(cháng)期限的綠色債券用以支持其運行周期較長(cháng)的綠色項目��,可通過(guò)綠色ABS滿(mǎn)足自身長(cháng)期融資需要�����。值得一提的是�,我國已發(fā)行針對公路�����、鐵路建設的永續城投債�����,為具備穩定現金流但直接償付壓力較大的企業(yè)提供了新的發(fā)展范式����。未來(lái)應進(jìn)一步豐富綠色城投債券品種�,有針對性的面向六大類(lèi)綠色項目進(jìn)行產(chǎn)品研發(fā)���。

參考文獻

[1]史英哲.中國綠色債券市場(chǎng)發(fā)展報告(2019)[M]. 北京:中國金融出版社�,2019��;

[2]孫彬彬�,高志剛. 怎么理解化解存量隱性債務(wù)����?[R]����,2019

[3]黃偉平. 財政視角看城投——圖解各地區城投平臺可能形成的隱性債務(wù)規模及壓力系列[R]����,2019

[4]王遙��,劉蘇陽(yáng). 金融支持制造業(yè)高質(zhì)量發(fā)展 [J]. 中國金融����,2019(12):83-84

[5]姜超����,朱征星��,杜佳. 城投轉型路在何方���?[EB/OL].

http://www.sohu.com/a/159931407_460356

作者:

云祉婷 中央財經(jīng)大學(xué)綠色金融國際研究院助理研究員

劉元博 中央財經(jīng)大學(xué)綠色金融國際研究院科研助理

指導:

史英哲 中央財經(jīng)大學(xué)綠色金融國際研究院副院長(cháng)

劉蘇陽(yáng) 中央財經(jīng)大學(xué)綠色金融國際研究院研究員���、傳播中心負責人